SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков |ExxonMobil представил позитивные финансовые результаты за 4 квартал - Синара

- 01 февраля 2022, 19:29

- |

ExxonMobil раскрыл финансовые результаты за 4К21, которые приятно удивили

Прибыль на акцию составила $2,08, что на 8% выше консенсус-прогноза, а добыча углеводородов выросла на 4% к/к до 3,8 млн бнэ в сутки (на 2% выше оценки рынка). Свободный денежный поток в 4К21 вырос на 58% по сравнению с предыдущим кварталом до $12,0 млрд благодаря более благоприятной сырьевой конъюнктуре и поступления $2,6 млрд от продажи активов.

Прибыль на акцию составила $2,08, что на 8% выше консенсус-прогноза, а добыча углеводородов выросла на 4% к/к до 3,8 млн бнэ в сутки (на 2% выше оценки рынка). Свободный денежный поток в 4К21 вырос на 58% по сравнению с предыдущим кварталом до $12,0 млрд благодаря более благоприятной сырьевой конъюнктуре и поступления $2,6 млрд от продажи активов.

Общий долг сократился на 16% к/к до $47,7 млрд, а чистый долг снизился на 21% к/к до $40,9 млрд. Результаты оцениваем позитивно с точки зрения динамики котировок в ближайшие дни. Сессия вопросов-ответов начнется сегодня в 17.30 по московскому времени. В настоящее время сохраняем рейтинг «Держать» на горизонте следующих 12 месяцев.Синара

- комментировать

- 146

- Комментарии ( 0 )

Новости рынков |Американские нефтегазовые мейджоры продолжат улучшать финансовые результаты - Финам

- 27 января 2022, 16:03

- |

Завтра, 28 октября, крупный американский нефтегазовый мейджор Chevron представит отчётность за 4 квартал, а во вторник это планирует сделать и его ключевой конкурент Exxon Mobil. Консенсус Bloomberg ожидает, что выручка Exxon Mobil и Chevron вырастет на 63,3% г/г и 80,9% г/г, а EBITDA – на 340,6% г/г и 255,6% г/г соответственно. Чистая прибыль на акцию у Exxon Mobil может вырасти в 63,6 раза до $ 1,91, а у Chevron стать положительной и достигнуть $ 3,13.

Существенная позитивная годовая динамика сегмента апстрим, конечно, связана с ростом цен на нефть марки WTI на 81,8% г/г и цен на газ Henry Hub на 88,5 раза. Сегмент нефтепереработки также покажет восстановление в годовом выражении за счёт нормализации спроса на нефтепродукты, снижения их запасов и связанного с этим восстановления маржи нефтепереработки. Отметим также, что цены на нефтехимическую продукцию, как и в последние несколько кварталов, продолжили находиться на повышенном уровне, что поддержит прибыльность соответствующих сегментов нефтяников.

На конференц-звонках обоих компаний в центре внимания инвесторов будут комментарии насчёт способности сочетать постепенную декарбонизацию с развитием основного бизнеса, возможности нарастить дивиденды или байбэк, а также прогнозы по добыче и капитальным и операционным затратам.

( Читать дальше )

Существенная позитивная годовая динамика сегмента апстрим, конечно, связана с ростом цен на нефть марки WTI на 81,8% г/г и цен на газ Henry Hub на 88,5 раза. Сегмент нефтепереработки также покажет восстановление в годовом выражении за счёт нормализации спроса на нефтепродукты, снижения их запасов и связанного с этим восстановления маржи нефтепереработки. Отметим также, что цены на нефтехимическую продукцию, как и в последние несколько кварталов, продолжили находиться на повышенном уровне, что поддержит прибыльность соответствующих сегментов нефтяников.

На конференц-звонках обоих компаний в центре внимания инвесторов будут комментарии насчёт способности сочетать постепенную декарбонизацию с развитием основного бизнеса, возможности нарастить дивиденды или байбэк, а также прогнозы по добыче и капитальным и операционным затратам.

( Читать дальше )

Новости рынков |Exxon Mobil - рекомендация понижается после достижения цели - Финам

- 13 января 2022, 18:03

- |

С момента нашей рекомендации «Покупать» от 3 сентября акции Exxon Mobil выросли на 29,1% и превзошли целевую цену. Нефтегазовый мейджор показывал позитивную динамику вместе с сектором, который вырос вслед за ценами на нефть, находящимися у многолетних максимумов. При этом дальнейший рост стоимости черного золота в условиях ожидаемого профицита на рынке выглядит ограниченным. В случае Exxon Mobil дополнительным негативным фактором является давление климатических активистов. Все это, на наш взгляд, создает предпосылки для фиксации прибыли после мощной волны роста.

ФГ «Финам»

( Читать дальше )

Мы повышаем целевую цену по акциям Exxon Mobil с $67,6 до $70,8, но снижаем рекомендацию с «Покупать» до «Держать». Повышение целевой цены преимущественно связано с ростом цен на нефть, который транслируется в улучшение финансовых результатов. Снижение рекомендации вызвано крайне сильным перформансом акций нефтяника в последний месяц.Кауфман Сергей

ФГ «Финам»

( Читать дальше )

Новости рынков |Не Газпром, а Газпромище! - НФК-Сбережения

- 23 ноября 2021, 21:48

- |

Мировые тенденции в нефтегазовой сфере, да и в обычной жизни свидетельствуют о том, что углеводороды – это новое золото! То есть новый защитный актив. Акции «Газпрома» достигли своих максимальных исторических уровней и очевидно, эти уровни локально выступают сопротивлением, от которого усиливаются продажи. Но, потенциал этих акций далеко не исчерпан, и на горизонте ближайшего полугодия в рамках базового сценария цены пробьют сопротивление и уйдут выше 365 отметки.

Для сравнения капитализация американского аналога Exxon Mobil составляет в пересчете на рубли порядка 20,5 трлн. На этом фоне капитализация «Газпрома» на уровне 8 трлн не является завышенной. Тем более, что деятельность американской компании убыточна, а «Газпром» получает прибыль и выплачивает рекордные дивиденды.

( Читать дальше )

Для сравнения капитализация американского аналога Exxon Mobil составляет в пересчете на рубли порядка 20,5 трлн. На этом фоне капитализация «Газпрома» на уровне 8 трлн не является завышенной. Тем более, что деятельность американской компании убыточна, а «Газпром» получает прибыль и выплачивает рекордные дивиденды.

( Читать дальше )

Новости рынков |Акции Exxon Mobil лучше покупать только в случае коррекций - Финам

- 17 ноября 2021, 14:59

- |

С момента нашей рекомендации «Покупать» от 3 сентября акции Exxon Mobil принесли инвесторам 19,7% доходности с учётом дивидендов.

Основной причиной положительной динамики акций нефтегазового мейджора стало продолжение роста цен на нефть, которые на фоне сочетания восстановления спроса и сдержанного роста предложения со стороны ОПЕК+ выросли до максимумов октября 2018 года.

Кроме того, в конце октября Exxon Mobil представил достаточно удачную отчётность за третий квартал. Выручка компании выросла на 59,7% г/г до $73,8 млрд, а чистая прибыль акционеров стала положительной и достигла $6,8 млрд. Свободный денежный поток, прибавивший 41% кв/кв, позволяет постепенно снижать долг, поддерживать стабильно высокий уровень дивидендов, а также планировать байбэк на $10 млрд, начиная с 2022 года.

Однако локальной проблемой Exxon Mobil, из-за которой его акции могут отставать от цен на нефть, является давление климатической повестки. Компанию периодически критикуют за одни из самых скромных планов по снижению выбросов среди западных нефтегазовых мейджоров. Частично из-за этого Exxon Mobil недавно объявил о планах инвестировать $ 15 млрд в низко углеродные направления бизнеса до 2027 года. Существуют опасения, что данные факторы и дальше будут влиять на стратегию компании, что не всегда может положительно влиять на бизнес нефтяника.

ФГ «Финам»

Основной причиной положительной динамики акций нефтегазового мейджора стало продолжение роста цен на нефть, которые на фоне сочетания восстановления спроса и сдержанного роста предложения со стороны ОПЕК+ выросли до максимумов октября 2018 года.

Кроме того, в конце октября Exxon Mobil представил достаточно удачную отчётность за третий квартал. Выручка компании выросла на 59,7% г/г до $73,8 млрд, а чистая прибыль акционеров стала положительной и достигла $6,8 млрд. Свободный денежный поток, прибавивший 41% кв/кв, позволяет постепенно снижать долг, поддерживать стабильно высокий уровень дивидендов, а также планировать байбэк на $10 млрд, начиная с 2022 года.

Однако локальной проблемой Exxon Mobil, из-за которой его акции могут отставать от цен на нефть, является давление климатической повестки. Компанию периодически критикуют за одни из самых скромных планов по снижению выбросов среди западных нефтегазовых мейджоров. Частично из-за этого Exxon Mobil недавно объявил о планах инвестировать $ 15 млрд в низко углеродные направления бизнеса до 2027 года. Существуют опасения, что данные факторы и дальше будут влиять на стратегию компании, что не всегда может положительно влиять на бизнес нефтяника.

Наша текущая целевая цена по акциям Exxon Mobil составляет $67,4, что соответствует апсайду 3,7%. На этом фоне мы рекомендуем покупать акции нефтяника только в случае возникновения коррекций.Кауфман Сергей

ФГ «Финам»

Новости рынков |Высокие цены на нефть позволяют Exxon Mobil планировать байбэк на $10 млрд - Финам

- 29 октября 2021, 19:04

- |

Крупнейший американский нефтегазовый мейджор Exxon Mobil представил отчётность за третий квартал. Выручка компании выросла на 59,7% г/г до $ 73,8 млрд, а чистая прибыль акционеров стала положительной и достигла $ 6,8 млрд.

Также радует инвесторов сильное значение свободного потока в $ 6,7 млрд. Это позволило Exxon Mobil снизить чистый долг на 9,3% в квартальном выражении. Что более важно, нефтяник планирует возобновить обратный выкуп акций, начиная с 2022 года. Объём байбэка составит до $ 10 млрд на горизонте 12-24 месяцев. Напомним, что ранее Exxon Mobil также увеличил размер квартального дивиденда на 1 цент до $ 0,88 (1,4% доходности), чтобы сохранить статус дивидендного аристократа. При этом отметим, что частично высокий FCF связан со скромной инвестиционной программой. Exxon Mobil был одной из основных целей инвесторов-активистов, требующих снижения инвестиций в разведку и добычу в пользу ВИЭ.

Основным драйвером роста финансовых результатов в апстриме стало увеличение средней цены реализации нефти на 83,8% в годовом и на 6,8% в квартальном выражении. Сегмент нефтепереработки продолжает восстанавливаться в контексте маржинальности – данное направление в 3-м квартале наконец стало прибыльным. Нефтехимический сегмент также показал уверенную годовую динамику за счёт роста цен на продукцию, но в квартальном выражении цены на нефтехимию немного упали, что и привело к снижению прибыли на 7,8% кв/кв.

( Читать дальше )

Также радует инвесторов сильное значение свободного потока в $ 6,7 млрд. Это позволило Exxon Mobil снизить чистый долг на 9,3% в квартальном выражении. Что более важно, нефтяник планирует возобновить обратный выкуп акций, начиная с 2022 года. Объём байбэка составит до $ 10 млрд на горизонте 12-24 месяцев. Напомним, что ранее Exxon Mobil также увеличил размер квартального дивиденда на 1 цент до $ 0,88 (1,4% доходности), чтобы сохранить статус дивидендного аристократа. При этом отметим, что частично высокий FCF связан со скромной инвестиционной программой. Exxon Mobil был одной из основных целей инвесторов-активистов, требующих снижения инвестиций в разведку и добычу в пользу ВИЭ.

Основным драйвером роста финансовых результатов в апстриме стало увеличение средней цены реализации нефти на 83,8% в годовом и на 6,8% в квартальном выражении. Сегмент нефтепереработки продолжает восстанавливаться в контексте маржинальности – данное направление в 3-м квартале наконец стало прибыльным. Нефтехимический сегмент также показал уверенную годовую динамику за счёт роста цен на продукцию, но в квартальном выражении цены на нефтехимию немного упали, что и привело к снижению прибыли на 7,8% кв/кв.

( Читать дальше )

Новости рынков |Американские нефтегазовые мейджоры продолжат улучшать финансовые результаты - Финам

- 28 октября 2021, 15:12

- |

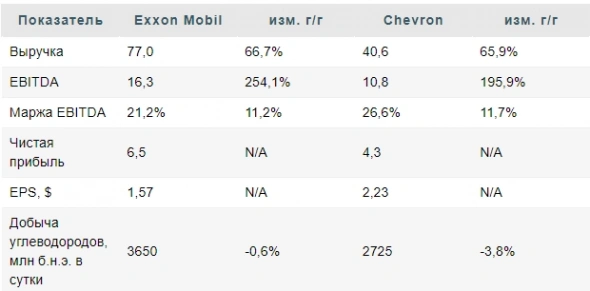

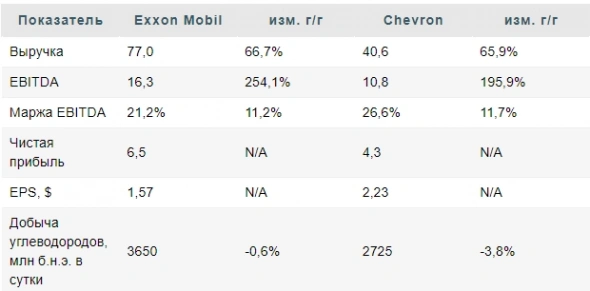

Завтра, 29 октября, крупнейшие американские мейджоры Exxon Mobil и Chevron представят отчёт за 3-й квартал. Консенсус Reuters ожидает, что выручка Exxon Mobil и Chevron вырастет на 66,7% г/г и 65,9% г/г, а EBITDA – на 254,1% г/г и 195,9% г/г соответственно. Чистая прибыль на акцию у обоих нефтяников станет положительной и достигнет $ 1,57 и $ 2,23.

Exxon Mobil и Chevron: прогноз основных финпоказателей за 3 квартал 2021 г. ($ млрд).

Существенная позитивная годовая динамика сегмента апстрим, конечно, связана с ростом цен на нефть марки WTI на 74,8% г/г и цен на газ Henry Hub в 2,2 раза. Сегмент нефтепереработки также покажет восстановление в годовом выражении за счёт нормализации спроса на нефтепродукты и связанного с ним восстановления маржи нефтепереработки. Отметим также, что цены на нефтехимическую продукцию, как и в прошлом квартале, продолжили находиться на повышенном уровне, что поддержит прибыльность соответствующих сегментов нефтяников.

( Читать дальше )

Exxon Mobil и Chevron: прогноз основных финпоказателей за 3 квартал 2021 г. ($ млрд).

Существенная позитивная годовая динамика сегмента апстрим, конечно, связана с ростом цен на нефть марки WTI на 74,8% г/г и цен на газ Henry Hub в 2,2 раза. Сегмент нефтепереработки также покажет восстановление в годовом выражении за счёт нормализации спроса на нефтепродукты и связанного с ним восстановления маржи нефтепереработки. Отметим также, что цены на нефтехимическую продукцию, как и в прошлом квартале, продолжили находиться на повышенном уровне, что поддержит прибыльность соответствующих сегментов нефтяников.

( Читать дальше )

Новости рынков |Коррекция сделала акции Exxon Mobil привлекательными для покупок - Финам

- 03 сентября 2021, 18:47

- |

Мы полагаем, что в среднесрочном периоде акции Exxon Mobil могут быть интересны за счёт своей амбициозной стратегии, а также стабильно высокими по меркам сектора дивидендами. Локальный интерес вызывает коррекция почти на 15% относительно максимумов июня, хотя за этот период индекс широкого рынка продолжил рост, цены на нефть остались на высоком уровне, а отрицательных корпоративных новостей не было. На наш взгляд, это является привлекательной возможностью для покупок.

ФГ «Финам»

Exxon Mobil — крупнейшая в США и вторая в мире нефтегазовая компания по капитализации. Exxon имеет диверсифицированный портфель активов в сегментах добычи и переработки нефти и природного газа, нефтехимии и производстве СПГ.

( Читать дальше )

Мы повышаем рекомендацию по акциям Exxon Mobil до «Покупать» с «Держать» и подтверждаем целевую цену $ 67,6 на май 2022. В прошлом обзоре компании мы рекомендовали покупать акции Exxon Mobil в случае просадок. На наш взгляд это время настало – с момента нашей прошлой рекомендации акции нефтяника снизились на 11,2%.Кауфман Сергей

ФГ «Финам»

Exxon Mobil — крупнейшая в США и вторая в мире нефтегазовая компания по капитализации. Exxon имеет диверсифицированный портфель активов в сегментах добычи и переработки нефти и природного газа, нефтехимии и производстве СПГ.

( Читать дальше )

Новости рынков |Отличный момент для включения акции нефтяных компаний в свой инвестпортфель - Московские партнеры

- 09 августа 2021, 19:55

- |

Сезон отчетности продолжается, и на очереди крупнейшая мировая нефтяная компания.

Saudi Aramco сообщила в воскресенье о почти четырехкратном росте чистой прибыли во 2 квартале, чему способствовали более высокие цены на нефть и восстановление спроса на нефть. Чистая прибыль Aramco выросла до 95,47 млрд риалов ($25,46 млрд долларов) за квартал, закончившийся 30 июня, с 24,62 млрд риалов ($6,6 млрд) годом ранее. В процентном соотношении рост составил внушительные 288%. Aramco также объявила о выплате дивидендов в размере $18,8 млрд во 2 квартале в соответствии со своим целевым показателем, которые будут выплачены в 3 квартале.

По мнению исполнительного директора Aramco Амина Насера, спрос на нефть достигнет 99 млн баррелей в день к концу этого года и 100 млн баррелей в следующем году. Сильный спрос позволил компании на прошлой неделе поднять премию к цене своей нефти относительно регионального бенчмарка для своих азиатских клиентов до $3, что уже соответствует предпандемийному уровню. Свободный денежный поток при этом составил $22,6 млрд во 2 квартале и $40,9 млрд в первой половине 2021 г. по сравнению с $6,1 млрд и $21,1 млрд соответственно за те же периоды в 2020 г. Такой показатель уже сейчас превышает все квартальные дивидендные выплаты, а это значит, что компания может повысить выплаты акционерам. Компания также запланировала крупные инвестиции в переработку нефти в химикаты и водород.

( Читать дальше )

Saudi Aramco сообщила в воскресенье о почти четырехкратном росте чистой прибыли во 2 квартале, чему способствовали более высокие цены на нефть и восстановление спроса на нефть. Чистая прибыль Aramco выросла до 95,47 млрд риалов ($25,46 млрд долларов) за квартал, закончившийся 30 июня, с 24,62 млрд риалов ($6,6 млрд) годом ранее. В процентном соотношении рост составил внушительные 288%. Aramco также объявила о выплате дивидендов в размере $18,8 млрд во 2 квартале в соответствии со своим целевым показателем, которые будут выплачены в 3 квартале.

По мнению исполнительного директора Aramco Амина Насера, спрос на нефть достигнет 99 млн баррелей в день к концу этого года и 100 млн баррелей в следующем году. Сильный спрос позволил компании на прошлой неделе поднять премию к цене своей нефти относительно регионального бенчмарка для своих азиатских клиентов до $3, что уже соответствует предпандемийному уровню. Свободный денежный поток при этом составил $22,6 млрд во 2 квартале и $40,9 млрд в первой половине 2021 г. по сравнению с $6,1 млрд и $21,1 млрд соответственно за те же периоды в 2020 г. Такой показатель уже сейчас превышает все квартальные дивидендные выплаты, а это значит, что компания может повысить выплаты акционерам. Компания также запланировала крупные инвестиции в переработку нефти в химикаты и водород.

( Читать дальше )

Новости рынков |ExxonMobil сможет сохранить высокие дивиденды - Фридом Финанс

- 02 августа 2021, 21:44

- |

Выручка и чистая прибыль ExxonMobil за второй квартал превысила ожидания рынка, а чистый долг сократился на $6 млрд по сравнению с состоянием на начало года.

Выручка ExxonMobil во втором квартале выросла на 108% год к году, до $67,7 млрд, благодаря повышению цен на углеводородное сырье. Добыча сократилась на 1,5% г/г и составила 3 582 тыс. баррелей нефтяного эквивалента в сутки.

Продажи нефтепродуктов выросли на 13,6% г/г, до 5 041 тыс. баррелей в сутки. Объемы реализации авиатоплива и продукции нефтехима увеличились на 36,7% г/г, до 201 тыс., и на 9,6% г/г, до 6 513 тысяч тонн.

( Читать дальше )

Выручка ExxonMobil во втором квартале выросла на 108% год к году, до $67,7 млрд, благодаря повышению цен на углеводородное сырье. Добыча сократилась на 1,5% г/г и составила 3 582 тыс. баррелей нефтяного эквивалента в сутки.

Продажи нефтепродуктов выросли на 13,6% г/г, до 5 041 тыс. баррелей в сутки. Объемы реализации авиатоплива и продукции нефтехима увеличились на 36,7% г/г, до 201 тыс., и на 9,6% г/г, до 6 513 тысяч тонн.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс